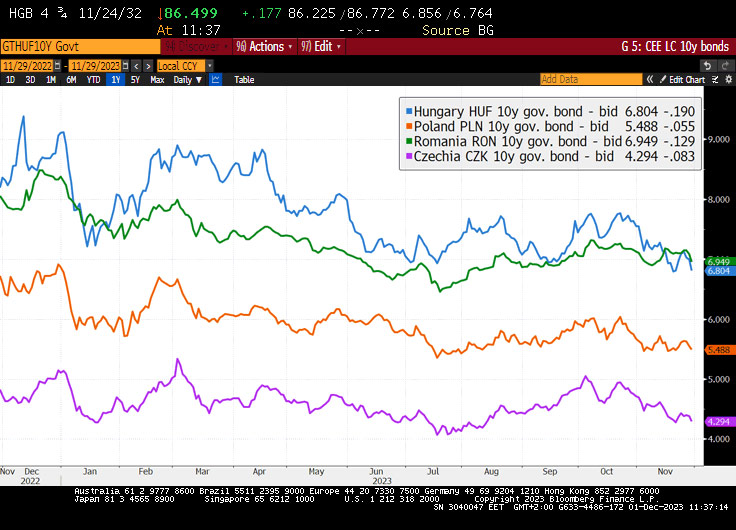

În ultimele săptămâni am asistat la o scădere abruptă a randamentelor titlurilor de stat din țările dezvoltate, în frunte cu titlurile de stat americane. Randamentul titlurilor de stat emise de Statele Unite cu maturitatea de 10 ani a scăzut cu 0,75 puncte procentuale față de maximul atins la mijlocul lunii octombrie.

O serie de evenimente din ultima lună au determinat modificarea paradigmei care a guvernat piețele în ultimele luni. Până acum, așteptările erau ca atât Rezerva Federală Americană cât și Banca Centrală Europeană să mențină o politică de dobândă restrictivă (“rate mai mari pentru mai mult timp”), cu dobânzi ridicate, atâta vreme cât inflația nu intră pe o traiectorie descendentă solidă și consolidată. Însă, în ultimele săptămâni, o serie de date macroeconomice au modificat atât așteptările piețelor cât și într-o oarecare măsură, retorica Băncilor Centrale. Indicatorii privind piața forței de muncă din Statele Unite au indicat că aceasta este mai puțin tensionată: numărul de locuri de muncă vacante este în scădere la fel cum în scădere sunt și presiunile de creștere a salariilor. Indicatorii de sentiment al consumatorilor au scăzut, indicând înrăutațirea așteptărilor privind economia și finanțele personale. Atât în SUA cât și în Europa, inflația a scăzut mai repede decât așteptările analiștilor economici. Iar în Europa indicatorii privind activitatea economică s-au deteriorat. În ultima ședință de politică monetară, Fed a recunoscut progresele făcute pe parcursul ultimelor luni în lupta cu inflația. Creșterea randamentelor pe termen lung din ultimele luni a determinat înăsprirea condițiilor financiare și a condițiilor de creditare, ceea ce reduce nevoia de creșteri de dobânzi.

Piețele financiare au interpretat toate aceste date economice ca pe un argument solid pentru a prezice că Băncile Centrale vor reduce ratele de dobândă în viitorul apropiat. Piața acum prețuiește 5 reduceri de dobândă de 0,25 de puncte procentuale în 2024, în timp ce la mijlocul lunii octombrie, așteptările erau doar pentru 2 reduceri de dobândă de 0,25 de puncte procentuale.

Grafic: Evoluția așteptărilor piețelor futures privind reducerile dobânzii de referință de către Rezerva Federală Americană în următoarele 14 luni, la 17 octombrie 2023 și la 29 noiembrie 2023

Sursă: Bloomberg la data de 29.11.2023

DECEMBRIE, LUNA PROGNOZELOR

Privind în urmă la anul 2023, realitatea economică a depășit așteptările în ceea ce privește evoluția economică, eroarea cea mai mare fiind în ceea ce privește evoluția economiei americane. La începutul anului 2023, mulți analiști economici se așteptau ca Statele Unite să intre în recesiune în 2023. Ceea ce nu s-a întămplat. Dimpotrivă, economia Statelor Unite a surprins printr-o creștere robustă, în ciuda faptului că dobândă de referință a crescut într-un ritm accelerat și la un nivel pe care nu l-am mai văzut în istoria recentă. Principala sursă a erorii de estimare în SUA pare să fi fost așteptarea privind comportamentul consumatorului. În medie, consumatorii din întreaga lume dezvoltată au ieșit din pandemie cu economii mai mari, ca urmare fie a programelor guvernamentale de ajutor, fie a economiilor datorate unei austeritați individuale autoimpuse. În SUA, consumul populației, susținut de aceste economii în exces, precum și de o piață a forței de muncă solidă, a depașit prognozele analiștilor economici de la începutul anului.

Așteptările analiștilor privind creșterea produsului intern brut, în noiembrie 2022 și în noiembrie 2023

| Așteptări Nov 2022 | Așteptări Nov 2023 | ||

| GDP growth (% YoY) | 2023 | 2023 | 2024 |

| Global | 2.1 | 2.9 | 2.7 |

| US | 0.4 | 2.4 | 1.2 |

| China | 4.9 | 5.2 | 4.5 |

| Euro area | -0.1 | 0.5 | 0.6 |

Sursă: Bloomberg la data de 29.11.2023

Pe măsură ce ne îndreptăm spre 2024, așteptările piețelor se îndreaptă din ce în ce mai mult către perspectiva unei așa numite “aterizări line” a economiei (“soft landing”), scenariu în care inflația continuă să scadă, în timp ce economia, deși încetinește, este departe de a se prabuși în recesiune. Acest mediu va permite Băncilor Centrale, în special FED și ECB să reducă ratele de dobândă. Acesta este scenariul ideal atât pentru piețele de obligațiuni dar și pentru cele de acțiuni. Comparativ cu acestea, activele defensive, în primul rând numerarul, își pierd atractivitatea. Piețele prețuiesc din nou acea zonă optimă, în care dobânzile continuă să scadă, economia rămâne relativ rezilientă iar prima de risc pentru acțiuni și risc de credit rămâne scăzută. Lecția anului 2023 este însă că 12 luni sunt o perioadă lungă, iar paradigma actuală se poate schimba.

ÎNAINTE DE INTRAREA ÎN ANUL ELECTORAL

Anul viitor este un an electoral încărcat. În Uniunea Europeană, vor fi alegeri la mijlocul anului, ceea ce implică o noua componentă a Parlamentului European, votarea unei noi formule a Comisiei Europene, cu un nou președinte, propunerea unui nou buget multianual și aprobarea sa. În Statele Unite se vor desfășura alegeri pentru Cașa Albă, pentru Camera Reprezentanților și o treime din Senat. Mizele sunt importante de ambele maluri ale Atlanticului, dar și pentru restul lumii, ținând cont de contextul geopolitic global complicat în care ne aflăm.

PERFORMANȚA CLASELOR DE ACTIVE GLOBALE

| Clasa de Active | Rentabilitatea totală în ultima lună (1.11.2023- 29.11.2023) | Rentabilitatea totală în ultimul an (30.11.2022- 29.11.2023) | Rentabilitatea totală în ultimii 5 ani (30.11.2018 -29.11.2023) |

| Acțiunile din SUA (S&P 500) | 7.38% | 11.53% | 64.87% |

| Acțiunile Europene (Euro Stoxx50) | 6.81% | 10.24% | 37.74% |

| Obligațiunile din SUA (S&P US Treasury Bond) | 2.65% | 1.18% | 2.80% |

| Obligațiunile din Germania (Bloomberg Germany all gov bonds) | 2.57% | -2.09% | 12.70% |

| Petrol (Brent ) | -1.81% | -2.73% | 41.54% |

| Aur | 3.11% | 15.59% | 67.49% |

Sursă: Bloomberg la data de 29.11.2023

Disclaimer

Această comunicare de marketing este publicată de Goldman Sachs Asset Management B.V., o societate de administrare OPCVM/AIF cu sediul în Țările de Jos și este destinată numai investitorilor profesioniști MiFID. Această comunicare de marketing a fost elaborată exclusiv în scopul informării și nu trebuie interpretata drept o ofertă, în special un prospect sau orice invitație de a trata, cumpăra sau vinde orice garanție sau de a participa la orice strategie de tranzacționare sau la furnizarea de servicii de investiții sau de cercetare de investiții. Deși s-a acordat o atenție deosebită conținutului acestei comunicări de marketing, nu se oferă nicio garanție sau reprezentare, expresă sau implicită, acurateței, corectitudinii sau caracterului complet al acesteia. Orice informație furnizată în această comunicare de marketing poate fi modificată sau actualizată fără notificare prealabilă. Nici Goldman Sachs Asset Management B.V. și nici orice altă companie sau unitate aparținând Goldman Sachs Group Inc., nici oricare dintre directorii sau angajații săi nu pot fi trași direct sau indirect la răspundere sau responsabili cu privire la această comunicare de marketing. Utilizarea informațiilor conținute în această comunicare de marketing se face pe propriul risc. Nicio parte a acestui material nu poate, fără acordul prealabil scris al Goldman Sachs Asset Management, sa fie (i) copiata, fotocopiata sau duplicate sub nicio forma, prin orice mijloc sau (ii) transmisa oricarei persoane care nu este angajat, director sau agent autorizat al destinatarului. Investițiile prezintă riscuri. Vă rugăm să rețineți că valoarea oricărei investiții poate crește sau scădea și că performanțele anterioare nu indică rezultate viitoare și nu ar trebui în niciun caz să fie considerate ca atare. Această comunicare de marketing nu este îndreptată și nu trebuie luată în considerare de către persoane din SUA, astfel cum sunt definite la articolul 902 din Regulamentul S din Legea privind valorile mobiliare a Statelor Unite din 1933, și nu este destinată și nu poate fi utilizată pentru a solicita vânzarea de investiții sau subscrierea de valori mobiliare în țările în care acest lucru este interzis de autoritățile sau legislația relevantă. Orice pretenții care decurg din sau în legătură cu termenii și condițiile acestei exonerări de răspundere sunt reglementate de legislația olandeză. Deși anumite informații au fost obținute din surse considerate a fi de incredere, nu garantăm acuratețea, integralitatea sau corectitudinea acestora. Ne-am bazat și ne-am asumat fără o verificare independentă acuratețea și caracterul complet al tuturor informațiilor disponibile din surse publice.

Referintele la indici, benchmark-uri sau alte masuri ale performantei relative a pietei pe o anumita perioada de timp sint furnizate doar pentru informarea dumneavoastra si nu implica faptul ca portofoliul va obtine rezultate similar. Compozitia indicelui poate sa nu reflecte modul in care este construit un portofoliu. In timp ce un consilier incearca sa creeze un portofoliu care sa reflecte caracteristicile adecvate de risc si rentabilitate, caracteristicile portofoliului se pot abate de la cele ale indicelui de referinta.

Acest material este furnizat la cererea dumneavoastra doar in scop informativ. Nu este o oferta sau o solicitare de cumparare sau vanzare de valori mobiliare.

Performantele anterioare nu garanteaza rezultate viitoare, care pot varia. Valoarea investitiilor si veniturilor obtinute din investitii vor fluctua si pot scadea sau creste. Poate sa apara o pierderea a principalului.

Capitalul investit este supus riscului.

Indicii nu sunt gestionați. Cifrele pentru indici reflectă reinvestirea tuturor veniturilor sau dividendelor, după caz, dar nu reflectă deducerea oricăror taxe sau cheltuieli care ar reduce randamentele. Investitorii nu pot investi direct în indici. Indicii menționați aici au fost selectați deoarece sunt bine cunoscuți, ușor de recunoscut de către investitori și reflectă acei indici despre care administratorul de investiții consideră, în parte pe baza practicii industriei, că oferă un punct de referință adecvat în raport cu care să evalueze investiția sau piața mai largă descrisă aici.

Deținerile de portofoliu și/sau alocarile prezentate mai sus sunt la data indicată și este posibil să nu fie reprezentative pentru investițiile viitoare. Investițiile viitoare pot fi sau nu profitabile.

Opiniile exprimate sunt doar în scop informativ și nu constituie o recomandare din partea Goldman Sachs Asset Management de a cumpăra, vinde sau deține vreun titlu de valoare. Opiniile sunt actuale la data prezentării și pot fi supuse modificărilor si nu ar trebui interpretate ca sfaturi de investiții.

Aceste informații privesc activitatea generală a pieței, tendințele industriei sau ale sectorului sau alte condiții economice, de piață sau politice generale și nu ar trebui interpretate ca consultanță în cercetare sau de investiții. Acest material a fost pregătit de Goldman Sachs Asset Management și nu este o cercetare financiară și nici un produs al Goldman Sachs Global Investment Research (GIR). Acesta nu a fost elaborat în conformitate cu dispozițiile legale aplicabile menite să promoveze independența analizei financiare și nu face obiectul unei interdicții de tranzacționare ca urmare a distribuirii cercetării financiare. Punctele de vedere și opiniile exprimate pot diferi de cele ale Goldman Sachs Global Investment Research sau ale altor departamente sau divizii ale Goldman Sachs și ale afiliaților săi. Investitorii sunt îndemnați să se consulte cu consilierii lor financiari înainte de a cumpăra sau de a vinde orice valori mobiliare. Este posibil ca aceste informații să nu fie actuale, iar Goldman Sachs Asset Management nu are obligația de a furniza actualizări sau modificări.

Prognozele economice și de piață prezentate aici reflectă o serie de ipoteze și judecăți la data prezentei și pot fi modificate fără notificare.

Aceste previziuni nu iau în considerare obiectivele de investiții specifice, restricțiile, situația fiscală și financiară sau alte nevoi ale unui anumit client. Datele reale vor varia și este posibil să nu fie reflectate aici. Aceste prognoze sunt supuse unor niveluri ridicate de incertitudine care pot afecta performanța reală. În consecință, aceste previziuni ar trebui privite ca fiind doar reprezentative pentru o gamă largă de rezultate posibile. Aceste previziuni sunt estimate, bazate pe ipoteze, sunt supuse unor revizuiri semnificative și se pot schimba semnificativ pe măsură ce condițiile economice și de piață se schimbă. Goldman Sachs nu are obligația de a furniza actualizări sau modificări ale acestor prognoze. Studiile de caz și exemplele au doar scop ilustrativ. Orice referire la o anumită companie sau titlu de valoare nu constituie o recomandare de a cumpăra, vinde, deține sau investi direct în companie sau în valorile sale mobiliare. Nu trebuie să presupunem că deciziile de investiții luate în viitor vor fi profitabile sau vor egala performanța titlurilor de valoare discutate în acest document.

Acest material este oferit doar in scop educational si nu trebuie interpretat ca un sfat de investitii sau o solicitare de cumparare sau vanzare de valori mobiliare.Compliance Code: 347964-OTU-1927701

© 2023 Goldman Sachs. Toate drepturile rezervate.

Accesibilitate

Dacă alegi să elimini meniul de accesibilitate, nu îl vei mai putea vizualiza, decât dacă ștergi istoricul de navigare și datele. Ești sigur că dorești să ascunzi interfața?